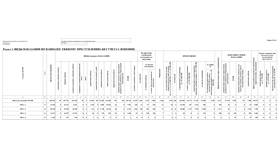

| Причина пересчета | Период корректировки |

| Ошибка в расчете зарплаты | Месяц совершения ошибки |

| Изменение налоговых вычетов | С месяца возникновения права |

| Уточнение налогового статуса | С начала календарного года |

- Проверка первичных документов

- Сверка начислений и удержаний

- Анализ изменений в налоговом статусе

- Определение правильной суммы дохода

- Пересчет налоговой базы

- Корректировка примененных вычетов

- Исчисление верной суммы налога

| Тип ошибки | Способ исправления |

| Занижение налога | Доплата сотрудником или удержание из зарплаты |

| Переплата налога | Возврат из бюджета или зачет в счет будущих платежей |

| Ошибка в вычетах | Перерасчет с месяца возникновения права |

- Издание приказа о перерасчете

- Составление бухгалтерской справки

- Корректировка расчетных ведомостей

- Подача уточненной отчетности

- Ошибки текущего года - исправляются до конца года

- Ошибки прошлых лет - уточненная декларация в течение 3 лет

- Изменение вычетов - с месяца возникновения права

| Ситуация | Порядок действий |

| Сотрудник уволен | Письменное уведомление, добровольная доплата |

| Изменение ставки НДФЛ | Перерасчет с начала налогового периода |

| Ошибка в статусе резидента | Корректировка за весь период нерезидентства |

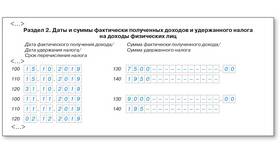

- Корректировка справок 2-НДФЛ

- Подача уточненного расчета 6-НДФЛ

- Внесение изменений в регистры налогового учета

- Штраф 20% от неуплаченной суммы налога

- Пеня за каждый день просрочки

- Ответственность за неправильное удержание

Правильный пересчет НДФЛ требует тщательного анализа причин ошибки и соблюдения установленного порядка корректировки. Своевременное исправление неточностей позволяет избежать штрафных санкций и сохранить доверительные отношения с сотрудниками. Особое внимание следует уделять документальному оформлению всех корректировок и своевременной подаче уточненной отчетности в налоговые органы.